「今までJCB一般カードを使ってきたけど、そろそろゴールドカード以上が欲しいかも…」

そんな人から注目を集めやすいのがアメックスグリーンとJCBゴールドです。

共に年会費が1万円近くであり、ステータス性もそこそこ高いので、初めてのゴールドカードとして高い人気を誇っています。

しかし、それゆえに「どっちを発行するればいいのか分からない」という方も多いです。

詳しく見るとカード特典なんかは結構違いますし、審査の厳しさやインビテーションの難しさも違うのですが、あまりクレジットカードに興味がなかった方からすれば分かりづらいですよね。

そこで今回は『お得度』『ステータス性』『審査レベル』の3つを比較していきながら、どちらのカードの方がおすすめなのか?ということについて解説していきたいと思います。

基本スペックの比較表

| カード名 | アメックスグリーン | JCBゴールド |

|---|---|---|

| カードデザイン |  |  |

| 年会費 | 13,200円(税込) | 11,000円(税込) |

| 家族カード | 6,600円/1枚 | 1,100円/1枚(1人目年会費無料) |

| ETCカード | 無料 | 無料 |

| 国際ブランド | AMEX | JCB |

| ポイント | 100円⇒1P(還元率0.3%~1.25%) | 1,000円⇒1P(還元率0.3%~0.5%) |

| マイル | 1P⇒1マイル(ANA) | 1P⇒3マイル(ANA/JAL/スカイ) |

| 空港ラウンジ特典 | ○ | ○ |

| プライオリティパス | ○ | × |

| 手荷物無料宅配サービス | ○ | ○ |

| 海外旅行保険 | 最高5000万円 | 最高1億円 |

| 国内旅行保険 | 最高5000万円 | 最高5000万円 |

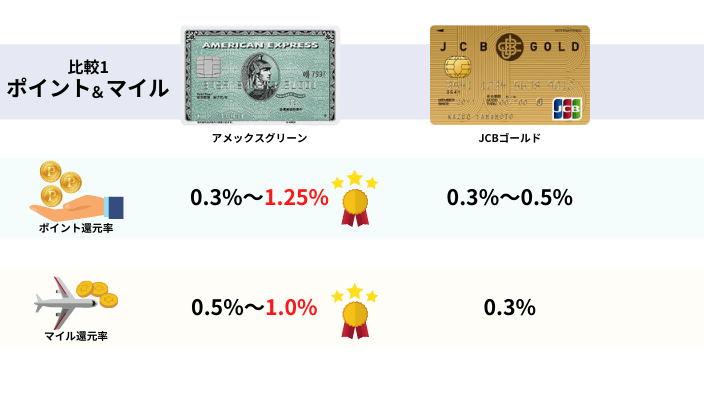

ポイントとマイルの貯まりやすさを比較

まずは、アメックスグリーンとJCBゴールドのポイント&マイルの貯まりやすさを比較していきます。

ポイント還元率はアメックスグリーンの勝ち

アメックスリーンは100円利用ごとにメンバーシップ・リワード(アメリカン・エキスプレスのポイント)が1ポイント貯まり、JCBゴールドは1,000円利用ごとにOkiDokiポイントが1ポイント貯まります。

それぞれのポイントは交換先によって価値が変動しますが、おおむね以下のポイント還元率を推移します。

- アメックスグリーン:0.3%~1.25%

- JCBゴールド:0.3~0.5%

メンバーシップ・リワードは『メンバーシップ・リワード・プラス』と呼ばれるポイントアップ制度に加入することで、最大1.25%までポイント還元率を引き上げることができます。

一方、JCBゴールドは『JCBスターメンバーズ』と呼ばれるポイントアップ制度があるものの、最大ポイント還元率は0.8%ほど。

よって、ポイントのお得度はアメックスグリーンの勝利。

もちろん、ポイントの使い道は人によって違いますので「たしかに高レートで交換できるけ、このアイテムは使わないな…」ということもありえます。

例えば、メンバーシップ・リワードを還元率1.25%で交換できるのはヒルトン・オナーズのポイントですが、ヒルトンのホテルを使わない人にとってはムダですよね?

しかし、ポイント還元率1.0%の交換先も非常に多く、ANAマイルや旅行予約サイトの利用代金、航空券購入代金など利便性が非常に高いため、JCBゴールドよりもポイントを無駄にする可能性は低いです。

海外利用でのポイントの貯まりやすさはJCBゴールドの勝ち

ただし、JCBゴールドは海外利用分のポイントが2倍になる特典が付いていますので、海外旅行・海外出張、海外通販サイトの利用ではJCBゴールドの方がお得です。

マイルの貯まりやすさはアメックスグリーンの勝ち

マイルに関する情報を比較すると以下の通り。

アメックスグリーン アメックスグリーン |  JCBゴールド JCBゴールド | |

|---|---|---|

| マイル還元率 | 0.5%~1.0% | 0.3% |

| 対象航空会社 |

|

|

アメックスグリーンの方がマイル還元率が高く、交換先の航空会社の数も12社多いため、マイルの貯めやすさ・使いやすさはアメックスグリーンの勝ちだと言えます。

具体的なマイル還元率および交換レートをもう少し詳しく解説します。

アメックスグリーンはメンバーシップ・リワード・プラスの加入でマイル還元率が変動します。

未加入時は2,000ポイント⇒1,000マイルで交換可能。マイル還元率は0.5%です。

加入時は1,000ポイント⇒1,000マイルでANAマイル交換可能。その他の航空会社マイルには1,250ポイント⇒1,000マイルで交換できます。マイル還元率はそれぞれ1.0%と0.8%です。

仮に一番低い0.5%の還元率であっても、JCBゴールドのマイル還元率は0.3%には勝っていますので優劣は変わりません。

また、JCBゴールドだけJALマイルに交換することができますが、アメックスグリーンはブリティッシュエアウェイズのマイルを使用してJALの特典航空券をゲットすることができますので、『JCBゴールドのポイントはJALマイルに交換できる』という優位性は実質ないのと同じです。

ブリティッシュエアウェイズはJALと同じ航空連盟『ワンワールド』の加盟航空会社です。同じ航空連盟に加盟している航空会社同士は自社マイルを他社の航空券と交換できますので、アメックスグリーンでもJALの特典航空券をゲットできるわけです。

付帯された特典を比較

カード付帯された特典を比較するとアメックスグリーンは海外へ行く機会が多い人ほどお得になり、JCBゴールドは国内で使う機会が多い人ほどお得になることがわかります。

アメックスグリーン アメックスグリーン |  JCBゴールド JCBゴールド | |

|---|---|---|

| 国内店舗優待サービス | × | ◎ (対象店舗で20%OFF) |

| ゴルフサービス | ○ | ○ |

| チケットサービス | ○ | ○ |

| プライオリティ・パス | ○ | × |

| ラウンジ・キー | × | ○ |

| 空港ラウンジ特典 | ◎ (同伴者1名も無料) | ○ (本会員のみ無料) |

| 手荷物宅配サービス | ◎ (無料&行き帰り利用可能) | △ (15%割引) |

| 大型荷物優待サービス | ○ | × |

| エアポート送迎サービス | ○ | × |

| 無料ポーターサービス | ○ | × |

| 空港クロークサービス | ○ | × |

| 空港パーキング割引 | ○ | × |

| 海外利用 | △ (ポイント1倍のまま) | ○ (ポイント2倍) |

| 海外現地デスク | × | ○ (各国のJCBプラザが利用可能) |

| トラベルデスク | ◎ (旅行計画の提案もある) | ○ (一般的な電話サポート) |

海外空港ラウンジの使い勝手が引き分け

アメックスグリーンはプライオリティ・パス、JCBゴールドはラウンジ・キーと呼ばれる空港ラウンジ利用サービスを使うことができます。

どちらも世界1000ヶ所以上の空港ラウンジが対象であるため、海外旅行や海外出張が多い人ほど恩恵を得ることが可能。使えるラウンジ数に差はありませんので、優劣は付きません。

ラウンジの利用料はどちらも1回32米ドル。同伴者も1名につき32米ドルです。

よって、総合的に見ても勝負は引き分け。

国内空港ラウンジ特典はアメックスグリーンの勝ち

両カードにはプライオリティ・パスやラウンジ・キー以外に、主要国内空港ラウンジの利用特典も付いています。

JCBゴールドは本会員のみが無料なのに対し、アメックスグリーンは同伴者1名も無料でラウンジを利用可能ですので、アメックスグリーンの勝ち。

空港関連のサービスもアメックスグリーンの勝ち

アメックスグリーンには以下の旅行特典が付帯されています。

| 手荷物宅配サービス | スーツケースを1つだけ無料で自宅~空港間を宅配してもらえる。対象空港は成田国際空港、羽田空港、中部国際空港、関西国際空港の4つ。 |

|---|---|

| 大型荷物優待サービス | JALエービーシーの大型手荷物宅配が1,000円割引で利用可能になる。自転車やスキー、サーフボードなどを海外旅行に持っていくときにお得。 |

| エアポート送迎サービス | 海外旅行の出発・帰国時に、提携タクシー会社(MK株式会社)をカード会員専用でチャーターし、利用可能地域内の指定場所と空港との間を格安の定額料金で送迎してもらえる。 |

| 無料ポーターサービス | 出発時は空港の駅改札口やバス停からチェックインカウンターまで、帰国時は到着ロビーから空港の駅改札口やバス停まで、専任スタッフに荷物を運んでもらえる。対象空港は成田国際空港と関西国際空港の2つ。 |

| 空港クロークサービス | 国際空港のJALエービーシーでスーツケースなどの手荷物を2つまで預けることができる。対象空港は関西国際空港と中部国際空港の2つ。 |

| 空港パーキング割引 | 空港からのアクセスがいい駐車場を割引価格で利用可能になる。対象空港は成田国際空港、羽田空港、関西国際空港、福岡空港の4つ。 |

JCBゴールドも手荷物宅配サービスが付いていますが、無料ではなく15%割引されるだけですので、お得度はアメックスグリーンの方が上。

そのほかのサービスに関してはJCBゴールドだと付帯されていませんので、海外旅行・海外出張の多い人はアメックスグリーンの方が相性がいいと言えます。

海外現地デスクの使い勝手はJCBゴールドの勝ち

JCBゴールドは世界中にあるJCBプラザおよびJCBプラザ ラウンジでサポートを受けることができます。

カードの紛失や盗難時のサポートはもちろん、観光地や現地レストランの紹介、無料Wi-Fiの提供、印刷サービスの提供、簡単なドリンクサービスなどサポート内容は様々。

しかも、全て日本語で対応してくれますので、現地の言葉がわからなくても問題ありません。

一方、アメックスグリーンには海外現地デスクのサービスが用意されていません。

トラベルデスクの使い勝手はアメックスグリーンの勝ち

アメックスグリーンのトラベルデスクは『H.I.S. アメリカン・エクスプレス・トラベル・デスク』と『グローバル・ホットライン』の2種類が用意されています。

H.I.S. アメリカン・エクスプレス・トラベル・デスクはホテルや航空券、ツアーの予約代行をしてくれたり、おすすめホテルの提案をしてくれるサービスです。『専任のコンシェルジェが旅行全般の手伝いをしてくれる』イメージ。

グローバル・ホットラインは24時間体制の緊急電話サポートです。アメックスグリーンを紛失した際や利用停止をしたい場合などに利用します。

一方、JCBゴールドは一般的なトラベルデスクしか用意されていません。

サービス内容も『ホテルや航空券、ツアーの予約代行』と『緊急時の電話ポート』であり、専任のコンシェルジェが旅行計画を提案してくれることはありません。

よって、トラベルデスクの使い勝手もアメックスグリーンの勝ちと言えます。

国内での割引特典はJCBゴールドの勝ち

一方、国内に限定すれば割引特典はJCBゴールドの勝ちです。

JCBゴールドには『JCB GOLD Service Club Off』という国内向け割引サービスが用意されており、飲食店やホテル、温泉宿、レジャースポット、映画、レンタカー、スポーツジムなど様々な場所を割引価格で利用することができます。

旅行はもちろん、日常生活でも十分使い道はあります(対象店舗70,000以上)ので「海外旅行には行かない」「日本でしか使わない」という人はアメックスグリーンよりもJCBゴールドを使った方がお得です。

割引率も10%~20%が当たり前。会員登録や年会費なども一切ありませんので、メリットしかない特典だと言えます。「JCBゴールドはゴールドカードの中でもコスパがいい」と言われるのは、間違いなくJCB COLD Service Club Offがあるからです。

また、JCB GOLD Service Club Offとは別に『グルメ優待サービス』も用意されており、全国250以上の対象レストランで食事代が20%OFFになります。

若干、首都圏に集中してはいますが、都内在住の人にとっては追加でお得になるメリットだと言えます。

旅行保険はJCBゴールドの勝ち

海外旅行保険を比較

アメックスグリーンとJCBゴールドの海外旅行保険補償額は以下のとおり。

アメックスグリーン アメックスグリーン |  JCBゴールド JCBゴールド | |||

|---|---|---|---|---|

| 本会員 | 家族特約 | 本会員 | 家族特約 | |

| 傷害死亡・後遺障害 | 5,000万円 | 1,000万円 | 最高1億円 (5,000万円は自動付帯) | 最高1,000万円 |

| 傷害治療費用 | 100万円 | × | 300万円 | 200万円 |

| 疾病治療費用 | 100万円 | × | 300万円 | 200万円 |

| 賠償責任 | 3,000万円 | × | 1億円 | 2,000万円 |

| 救援者費用 | 200万円 | × | 400万円 | 200万円 |

| 携行品損害 | 1旅行中30万円 | × | 1旅行中50万円 | |

| ショッピング保険 | 最大500万円 | × | 500万円 | × |

| 付帯条件 | 利用付帯 | 自動付帯 | ||

上記の通り、JCBゴールドの方が補償額が多く、付帯条件も自動付帯であるため、安心度・利便性ともにJCBゴールドの勝ちだと言えます。

また、アメックスグリーンはキャッシュレス診療にも非対応。現地病院では一度カードで医療費を切る必要があるため、医療費が利用限度額を超えてしまうと面倒です。

JCBゴールドは家族特約も付帯されているため、カードを持っていない19歳未満の子供も海外旅行保険の対象となります。家族での海外旅行が多い人ほど海外旅行保険の節約につながり、お得です。

国内旅行保険を比較

次に国内旅行保険の補償額を確認します。

アメックスグリーン アメックスグリーン |  JCBゴールド JCBゴールド | |||

|---|---|---|---|---|

| 本会員 | 家族特約 | 本会員 | 家族特約 | |

| 傷害死亡・後遺障害 | 最高5,000万円 | 最高1,000万円 | 最高5,000万円 | × |

| 入院日額 | × | × | 5,000円 | × |

| 手術補償 | × | × | 5,000円×(10~40倍) | × |

| 通院日額 | × | × | 2,000円 | × |

| 利用条件 | 利用付帯 | 利用付帯 | 自動付帯 | × |

国内旅行保険に関してもJCBゴールドの勝ち。入院や手術、通院で発生した医療費も補償されますので、より安心して国内旅行を楽しむことができます。

利用条件も自動付帯であるため、事前の手続きは必要ありません。

一方、アメックスグリーンは家族特約が付いているものの、付帯されるのは傷害死亡・後遺障害の項目のみ。この補償は死んだときや後遺症が残るような事故にあったときだけですので、利用頻度は極端に少ないです。

よって、実質アメックスグリーンの国内旅行保険はないようなものだと言えます。

国内・海外航空機遅延保険を比較

最後に飛行機の遅延で発生する費用の補償を比較します。

アメックスグリーン アメックスグリーン |  JCBゴールド JCBゴールド | |

|---|---|---|

| 乗継遅延費用保険金 | × | 2万円限度 |

| 出航遅延費用等保険金 | × | 2万円限度 |

| 寄託手荷物遅延費用保険金 | × | 2万円限度 |

| 寄託手荷物紛失費用保険金 | × | 4万円限度 |

航空機遅延保険もJCBゴールドの勝ち。各項目に対し2万円~4万円が補償されています。

一方、アメックスグリーンは一つも補償されていません。

アメックスのプロパーカードで航空機遅延保険が付帯されるのはアメリカン・エキスプレス・ゴールド・カード(以下、アメックスゴールド)以上からですので、海外旅行や海外出張が多く、かつアメックスのクレジットカードを使う場合はアメックスゴールド以上を持っておくといいでしょう。

ステータス性は引き分け

クレジットカードのステータスは評価する人によって意見が変わります。そのため、アメックスグリーンとJCBゴールドのステータス性は引き分け。

年会費無料のクレジットカードや逆にブラックカードとの比較であれば、わかりやすく優劣が付いていたのですが、アメックスグリーンもJCBゴールドもゴールドカードのステータスですからね。

個人的な好みで言えばアメックスグリーンの方がかっこいいと思うので好きです。

アメックスのクレジットカード自体ステータスで持つのは自己満みたいなものですし、それは決して悪いことではありません。何よりそういった気持ちの部分で発行した方が、後悔する可能性は低くなります。

審査の難易度はアメックスグリーンの方が優しい

審査の難易度に関してはアメックスグリーンの方が優しいです。

アメックスは他のカード会社とは審査の仕方が少し違い『申込者の評価(年収や勤続年数など)にあわせた限度額でのカード発行』を行っております。実際に申し込んでみるとわかりますが、申込記入欄に「希望限度額」の項目がありません。

クレジットカードの審査に落ちる原因は、カードの希望限度額に対して年収や信用が足りていないからですので、限度額が変動するということは『年収が低い人にも適切な限度額でカードが発行される』と言えます。

実際にアメックスグリーンを発行できた人の中には、就職して間もない新社会人もいます。

一方、JCBゴールドは曲がりなりにも国内唯一の国際ブランド『JCB』のゴールドカードですから、ある程度の収入や勤続年数、利用実績が必要になります。

大学生や新社会人の場合は、JCB一般カードやJCB CARD EXTAGEで毎月10万円以上の利用実績が欲しいところ。利用実績なしで直接申し込むのはかなり厳しめ。

20代後半や30代以上は年収と勤続年数がある程度あれば、発行の可能性は高め。正社員として働いていれば、思った以上に簡単に発行できるでしょう。

ただし、30代以上でこれまで全くクレジットカードを使ったことがない場合は、逆に審査に落ちる可能性があります(世間一般では社会人でクレジットカードを持っていない人は少数であるため)。

ですので、この条件にあてはまる場合は、まず一つランクが下のJCB一般カードから使いはじめ、その後グレードアップという形で発行しましょう。

また、「今からJCB一般カードから育てるのは…」という場合はアメックスグリーンを発行するといいでしょう。

最初の限度額はJCBゴールドの方が高い

最初の限度額はJCBゴールドの方が高いです。

先ほども解説したように、アメックスのクレジットカードは「個人によって限度額が設定される」という特徴を持っており、同じアメックスグリーンでも30万円までしか使えない人から際限なく使える人まで幅広くいます。

しかし、最初の半年間の利用状況で限度額を決められますので、最初から月に何十万も決済することは難しくなっています。

すでに月20万円以上使うような人は使いづらいかもしれません。

一方、JCBゴールドは限度額が高く、普通に申し込んでも50万円、JCB一般カードからグレードアップであれば100万円や200万円の限度額は珍しくありません。

インビはアメックスグリーンの方が柔軟に対応してもらえる

アメックスグリーンの方がインビテーションが来やすく、カードのグレードアップがしやすくなっています。

【グレードアップの順番】

- アメックスグリーン ⇒ アメックスゴールド ⇒ アメックスプラチナ ⇒ アメックスセンチュリオン

- JCBゴールド ⇒ JCBゴールド・ザ・プレミア ⇒ JCB ザ・クラス

JCBゴールド・ザ・プレミアはJCBゴールドを2年間連続で年間100万円以上利用するとインビテーションが来ます。

そして、JCBゴールド・ザ・プレミアをさらに使い続けるとJCB ザ・クラスのインビが来るのですが、こちらは明確な条件がなく、ひたすら使い続けるしかありません。

口コミなどを見てみると、どれだけ早くてもJCBゴールドから2年半は使わなければJCB ザ・クラスを持つことはできないようです。

一方、アメックスグリーンの場合はアメックスゴールドへのグレードアップはそれほど難しくありませんし、アメックスプラチナも「ゴールドを使い始めて半年でインビが来た」という人もいるぐらいです。

アメックスからプラチナインビテーションが届いた。

信用の積み重ねが成したのかな。 pic.twitter.com/el9Y4cSec2— Mr.S (@sasasanji) 2018年3月26日

また、2019年からは直接申込も開始されましたので、今ならいきなりアメックスプラチナから使い始めることも可能です。

アメックスセンチュリオンになると月100万円以上を使うような富裕層にしかインビが来ませんのでJCB ザ・クラスよりも取得が難しくなりますが、全体的に見ればアメックスの方がグレードアップしやすく、カードの進化を楽しむことができます。

まとめ

今回の比較をまとめると上画像のとおりになり、4対3でアメックスグリーンの勝利となりました。

特に海外旅行や海外出張が多い人やステータスの高いカード、見た目のかっこいいカード(こちらは主観ですが)、ポイントやマイルを効率よく貯めたい人ほど発行した後に後悔することがなくなります。

逆にJCBゴールドの方が見た目が好きだったり、海外へ行く予定が特にない人はJCBゴールドの方が満足しやすいです。

入会後3ヶ月以内の利用で最大10,000ポイントもらえる!⇒アメックスグリーン入会キャンペーンの詳細はこちら

【JCBゴールド】

新規入会で最大16,000円分のプレゼントがもらえる!

コメント欄