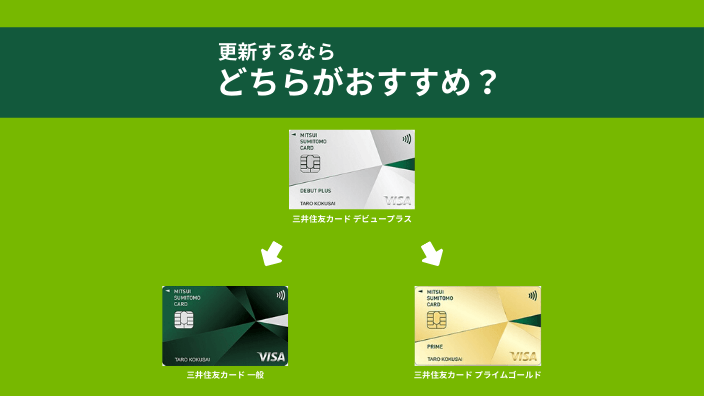

三井住友カード デビュープラス(以下、デビュープラス)を更新すると三井住友カード プライムゴールド(以下、プライムゴールド)または三井住友カード(旧名:三井住友クラシックカード。以下、三井住友カード 一般)に切り替えることができます。

一般的にはプライムゴールドへの切り替えが推奨されていますが、人によっては「年会費が高いし、元を取れるか不安…」と感じることもあるかと思います。

そこでこのページでは、デビュープラスの更新先として『どちらの方がいいのか?』『どういった基準で選べばいいのか?』といったことについて解説していきたいと思います。

プライムゴールドへ更新した方が都合がいい人

プライムゴールドへ更新した方が都合がいい人は以下の通り。

- ゴールドカードやプラチナカードなど上位カードを取得したい

- ビジネスシーンでも使える恥ずかしくないクレジットカードが欲しい

- 海外旅行保険が充実したクレジットカードが欲しい

ゴールドカードやプラチナカードなど上位カードを取得したい

プライムゴールドは30歳の更新時に、三井住友カード ゴールドへ切り替えることができます。

さらに、三井住友カード ゴールドを使い続けると三井住友カード プラチナへのインビテーション(招待)が来ます。

三井住友カード プラチナは三井住友カードの最上位ですから、ステータスが高く、特典は非常に優秀なものになっています。

平均2~3万円のモノがもらえるカタログギフト『メンバーズセレクション』、世界700ヶ所以上の空港ラウンジを使える『プライオリティ・パス』、名医によるセカンドオピニオンなどなど。

直接申込で三井住友カード プラチナを発行することも可能ですが、30歳以上かつ少なくとも年収1,000万円はなければ審査に合格するのは難しいです。

一方、プライムゴールドから一歩ずつグレードアップした場合は、ある程度カード会社の方にあなたの信用が貯まっていますので、年収400~600万円ほどでも発行してもらえる可能性が高いです。

よって、将来的にステータスカードを持ちたい人は、このタイミングでプライムゴールドへ切り替えていた方が何かと都合がいいですし、上位カード取得までの道のりを効率化できます。

ビジネスシーンでも使える恥ずかしくないクレジットカードが欲しい

営業職のように他社の人と関わる機会の多い人は、クレジットカードに気を使う必要があります。

50歳や60歳など年齢の高い人や社長のような地位の高い人ほど『ステータス』を気にする傾向にあり、口には出さずともあなたのクレジットカードまでしっかりと観察しています。

会食の会計で年会費無料のクレジットカードを出すなんて想像するだけで恥ずかしいです。

最近はクレジットカードのステータスよりもお得度を重視する人が多いですし、私自身もその考えを理解できますが、社会人であれば少なくとも1枚は人前で使えるカードを持っておくことをおすすめします。

海外旅行保険が充実したクレジットカードが欲しい

海外旅行好きで保険の充実したクレジットカードが欲しい場合も、プライムゴールドがおすすめ。

利用頻度の高い『傷害治療補償(ケガの治療費を補償)』と『疾病治療補償(病気の治療費を補償)』が300万円まで補償されているため、医療費の安い国や薬をもらう程度の簡単な診察・治療であれば十分カバーすることができます。

両カードの海外旅行保険を比較すると以下の通り。

三井住友カード プライムゴールド 三井住友カード プライムゴールド |  三井住友カード 一般 三井住友カード 一般 | |

|---|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円(1,000万円までは自動付帯) | 最高2,000万円 |

| 傷害治療補償 | 300万円 | 50万円 |

| 疾病治療補償 | 300万円 | 50万円 |

| 救援者費用 | 500万円 | 100万円 |

| 賠償責任 | 5,000万円 | 2,000万円 |

| 携行品損害 | 50万円 | 15万円 |

三井住友カード 一般では傷害治療補償と疾病治療補償が50万円までしか付帯されていませんので、海外旅行へ行く場合は別途、保険会社の保険に加入しておいた方がいいでしょう。

クラシック(三井住友カード 一般)の方が都合がいい人

一方、三井住友カード 一般の方が都合がいい人は以下の通りです。

- 年会費をかけたくない

- ステータスや特典よりもポイントのお得度を重視したい

年会費をかけたくない

クレジットカードを『支払いのツール』としてだけ使うのであれば、プライムゴールドのように年会費5,000円も支払うのはムダでしょう。決済で使いやすさは年会費無料のクレジットカードでも年会費10万円するブラックカードでも変わりませんからね。

ステータスや特典よりもポイントのお得度を重視したい

ポイントの貯まりやすさに関しても違いはありません。三井住友カード 一般もプライムゴールドも1,000円利用ごとに1ポイント貯まります。

また、ポイントアップ優待店やポイントアップ率に関しても全て同じ。プライムゴールドの方が多くポイントが貯まることはありません。

よって、年会費の差を考えると、年会費の安い三井住友カード 一般の方が総合的にお得度が高いと言えます。

まとめ

私は仕事用のクレジットカードとして三井住友カードを使っているため、デビュープラスからプライムゴールドへ更新しました。

他にも何枚かクレジットカードを保有していますが、社会的なステータスやセキュリティの高さ(少しでも怪しい利用は確認のショートメールが届く)を考えると、やはりプライムゴールドが一番安心して使えます。

機会は少ないですが、たまにある打ち合わせで見られても恥ずかしくないのもいいですね。

ただ、こういった使い方や旅行関連の特典(空港ラウンジや海外旅行保険など)を目的に使うためのクレジットカードだと理解しているからこそ、支払いとしてだけ使う人にはおすすめすることはできません。

デビュープラスはポイント還元率1.0%ありますが、プライムゴールドや三井住友カード 一般はポイント還元率0.5%しかありませんからね。お世辞にもポイントの貯まりやすいカードとは言えません(笑)

今回の解説でもわかるとおり、プライムゴールドと三井住友カード 一般は特徴が全く違いますので、自分の使い方にあわせて選択すると間違いはないでしょう。

コメント欄