海外旅行や海外通販でクレジットカードを使うと様々な手数料が発生します。これらの手数料は国際ブランドやカード会社によって変わるため、正しいクレジットカードを選べればムダな出費を極限にまで減らすことができます。

海外旅行や海外通販でクレジットカードを使うと様々な手数料が発生します。これらの手数料は国際ブランドやカード会社によって変わるため、正しいクレジットカードを選べればムダな出費を極限にまで減らすことができます。

今回は為替レートをはじめとした手数料やレートについて解説&比較しながら、一番お得なおすすめクレジットカードも紹介していきたいと思います。

クレジットカードの為替レートとは

クレジットカードの為替レートとは、国際ブランドに支払う手数料(両替手数料という)とカード会社に支払う手数料(海外事務手数料)を含めた為替レートのことです。

例えば、テレビなんかでは「1ドル100円です」と放送されていますが、私たちがクレジットカードで支払う場合は「1ドル101円」といった感じで両替手数料と海外事務手数料が上乗せされます。

為替レートは換算レートと呼ばれることもある

ところで、為替レートについて調べていると「換算レート」という言葉が出てくることもあります。違いが気になりますよね。

結論から言うと、これらは同じものです。クレジットカードの明細では「換算レート」として表記されていることもあるので、解説している人によっては「換算レート」と書いているわけです。

また、両替手数料と海外事務手数料に関しても別名があります。

【別の呼び方だけど意味は同じ】

- 為替レート:別名 換算レート

- 両替手数料:別名 基準レート、交換レート

- 海外事務手数料:別名 外貨取扱手数料、事務処理コスト、為替手数料

為替レートは国際ブランドとカード会社によって変わる

為替レートには両替手数料と海外事務手数料が含まれているので、当然、使うクレジットカードによっても違いがあります。

VISA、MasterCard、JCBの両替手数料は公式サイトで確認できる

両替手数料は国際ブランドごとに違っており、以下の公式サイトで確認することができます。

- VISA:Visa USA | ExchangeRateComp

- MasterCard:Currency Converter | Foreign Exchange Rates Calculator | Mastercard

- JCB:海外でのお取り引きにおける基準レート | JCBブランドサイト

- AMEX:非公開

- ダイナースクラブ:非公開

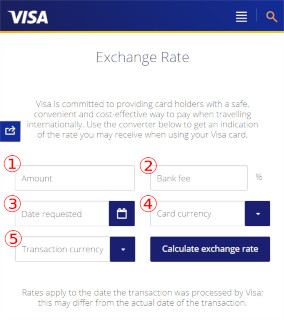

使い方を簡単に説明します。

- ①Amount:知りたい金額を入力。通常は「1」を入力すればOK

- ②Bank fee:海外事務手数料のこと。1.63%を入力することが多い

- ③Date requested:両替手数料を知りたい日付を入力

- ④Card currency:japanese yen(JPY)を選択

- ⑤Transaction currency:知りたい外貨を入力。米ドルならUSD、ユーロならEURなど

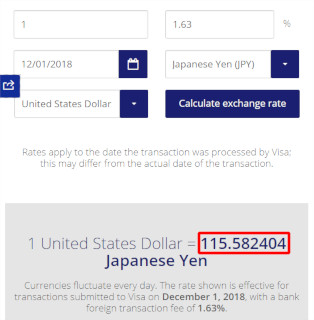

全て入力し終わったら「Caluculate exchange rate」を押してください。これでVISAの両替手数料を確認することができます。実際に2018年12月1日の結果を見てみると

1米ドル=115.582404円という結果になりました。同日の米ドル/日本円の通常レートは113.460000円でしたので、2.122404円がVISAへの手数料として上乗せされていることになります。

MasterCardも同じように算出できますし、JCBは公式サイトに表記されているので分かりやすいです。

AMEXは「銀行間レートを基に計算」、ダイナースクラブは「指定期間の為替相場を基準に換算」とだけ発表しており、具体的な数値は非公開となっています。

海外事務手数料はカード会社によって違うが、だいたい同じ

海外事務手数料はカード会社ごとに設定されていますが、だいたいの傾向は決まっています。

| 国際ブランド | 海外事務手数料 |

|---|---|

| VISA | 1.63% |

| MasterCard | 1.63% |

| JCB | 1.6% |

| AMEX | 2.0% |

| ダイナースクラブ | 1.3% |

例えば、楽天カードではVISA、MasterCard、JCB、AMEXの中から好きな国際ブランドを選べますが、海外事務手数料を考えるとJCBの楽天カードが一番お得だということが分かります。

ただ、先ほども紹介したように「カード会社によって違う」ので、同じVISAでも海外事務手数料が違う場合もあります。

カード会社ごとの海外事務手数料の比較表

| VISA | MasterCard | JCB | AMEX | |

|---|---|---|---|---|

| 三井住友カード | 2.20% | 2.20% | – | – |

| JCBカード | – | – | 1.60% | – |

| アメックスカード | – | – | – | 2.00% |

| セゾンカード | 1.63% | 1.63% | 1.60% | 2.00% |

| ANAカード | 1.63% | 1.63% | 1.60% | 2.00% |

| JALカード | 2.20% | 2.20% | 1.60% | 2.00% |

| 楽天カード | 1.63% | 1.63% | 1.60% | 2.00% |

| エポスカード | 1.63% | – | – | – |

| リクルートカード | 2.20% | 2.20% | 1.60% | – |

| dカード | 1.63% | 1.63% | – | – |

| JTB旅カード | 1.60% | 1.60% | 1.60% | – |

| ライフカード | 2.20% | 2.20% | 1.60% | – |

| ビューカード | 1.63% | 1.63% | 1.60% | – |

| オリコカード | 1.63% | 1.63% | 1.60% | – |

| イオンカード | 1.60% | 1.60% | 1.60% | – |

| セディナカード | 1.60% | 1.60% | 1.60% | – |

例えば、JALカードに注目してみるとVISAやMasterCardであっても海外事務手数料は2.20%(税込)取られます。同社が発行するリクルートカードも2.20%(税込)かかります。

一方、海外キャッシングのクレジットカードとして人気のセディナカードはVISAやMasterCardであっても海外事務手数料が1.60%と非常にお得になっています。

海外キャッシングでは海外事務手数料が発生しないので関係ないのですが、ショッピング利用で使ってもお得だと言えます。

細かな数字ではありますが、海外旅行が多かったり、海外出張で中長期な滞在をする場合は海外事務手数料の安いクレジットカードを使った方がお得です。

関連記事:【初心者でもわかる】海外キャッシングにおすすめのクレジットカード3枚

為替レートが決まるタイミング(換算日)は国際ブランドごとに決まる

為替レートは、利用明細が各国際ブランドの決済センターに届いたタイミング(換算日という)で決まります。そのため、同じカード会社でも国際ブランドが違えば換算日も変わってきます。

正確な日数は発表されていませんが、私の体感で言うと

【利用から換算日までの長さ】

- VISA:2日~3日

- MasterCard:2日~3日

- JCB:3日

- AMEX:1日~2日

- ダイナースクラブ:3日~5日

といった感じ。

「同じ日に使ったのにクレジットカードによって為替レートが違うぞ?」と疑問に思う時は換算日が影響しているパターンが多いので、明細に表記されている「換算日」の項目をよくチェックしてみましょう。

為替レートや両替手数料が発生するタイミングと計算式

最後に為替レート(換算レート)や両替手数料(基準レート)、海外事務手数料が発生するタイミングと計算式についてまとめます。

海外キャッシング

海外キャッシングで発生する手数料 =利息 +海外ATM手数料

利息 =キャッシング金額 ×両替手数料 ×融資利率(年利)×完済までの日数 ÷365日(うるう年は366日)

海外キャッシングでは両替手数料だけが関わってきます。例えば、2018年12月1日にVISAのクレジットカードで100米ドルをキャッシングして3日で完済する場合、それぞれの項目は以下の通りになります。

- キャッシング金額:100米ドル

- 両替手数料:VisaのExchangeRateCompで算出されたレート(2018年12月1日の場合は1米ドル=115.582404円)

- 融資利率:18%(カード会社ごとに違う)

- 完済までの日数:3日

- 海外ATM手数料:0~200円(税別、カード会社ごとに違う)

100 × 115.582404 × 18% × 3 ÷365 =17.0998625096円が利息として発生し、これに海外ATM手数料が0~200円(税別)が上乗せされます。海外ATM手数料が0円のクレジットカードを使えば約11,500円の米ドルを用意するのに17円しか手数料が発生しないので、かなりお得ですよね。

具体的な海外キャッシングの手数料や計算方法は海外キャッシングの手数料:具体的な計算方法と手数料がお得なクレジットカードの選び方を解説でも解説していますので、そちらもあわせて参考にしてみてください。

海外現地や海外通販でのショッピング利用

日本円での支払い金額 =外貨での利用金額 ×為替レート

為替レート =両替手数料 ×(1 +海外事務手数料)

ショッピング利用の場合は為替レート、両替手数料、海外事務手数料の全てが関わってきます。

例えば、2018年12月1日にVISAのセディナカードで100米ドルのリンゴを購入した場合、それぞれの項目は以下の通りになります。

- 外貨での利用金額:100米ドル

- 両替手数料:VisaのExchangeRateCompで算出されたレート(2018年12月1日の場合は1米ドル=115.582404円)

- 海外事務手数料:1.60%

100 ×115.582404 ×(1 +0.016) =11743.172264円が日本円での支払い金額となります。

2018年12月1日の米ドル/日本円の通常レート(113.460000円)では100米ドル=11346円ですので、約397円が手数料として発生したことになります。アメリカ現地での現金両替は10,000円あたり700円~800円の手数料が発生すると言われているので、カード払いがいかにお得かが分かりますね。

まとめ

以上が、クレジットカードの為替レート(換算レート)についての解説となります。少し難しい話なので数字が苦手な人が分かりづらいかもしれませんが、理解できると海外旅行中の手数料を極限にまで下げることができます。

難しい話抜きで手数料がお得なクレジットカードが欲しい場合はMasterCardのセディナカード Jiyu!da!がおすすめです。海外事務手数料がカード会社の中で一番安く、海外ATM手数料も無料。さらにMasterCardなら両替手数料(基準レート)も他の国際ブランドよりも低い傾向にありますからね。

トータルで見て一番手数料が発生しないクレジットカードです。

コメント欄

楽天カードも2.20%に変更とのことです。

https://www.rakuten-card.co.jp/overseas/payment/

エポスカードは、下記とのことです。

2024年4月1日以降にVisa決済センターに到着するご利用データ分より、海外利用に係る事務処理費が1.63%から2.20%に変更となります。

https://faq.eposcard.co.jp/faq/show/220?site_domain=default